Читать книгу - "Деньги. Мастер игры - Энтони Роббинс"

Аннотация к книге "Деньги. Мастер игры - Энтони Роббинс", которую можно читать онлайн бесплатно без регистрации

Проверьте свои знания

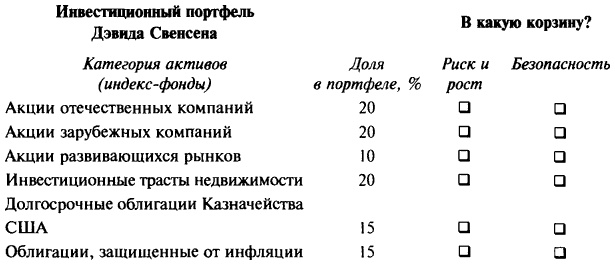

В этом разделе мы ознакомимся с составом инвестиционных портфелей величайших инвесторов всех времен. Начнем с человека, с именем которого вы уже не раз встречались в этой книге. Это Дэвид Свенсен — управляющий инвестиционным фондом Йельского университета, составляющего 23,9 миллиарда долларов. Он настоящий мастер диверсификации. Вас интересуют его рекомендации по комплектованию портфеля? Меня тоже! Поэтому, придя к нему в кабинет, я первым делом задал главный вопрос: «Если бы у вас не было возможности оставить детям деньги в наследство и вы могли бы передать им только набор инвестиционных принципов, то как бы они выглядели?»

В ответ Свенсен показал мне образец распределения активов, который он рекомендует индивидуальным инвесторам и который, по его мнению, выдержит любые испытания временем. Этот же образец он рекомендует и всем организациям, за исключением Йельского, Стэнфордского, Гарвардского и Принстонского университетов. Почему? Потому, что на них работает целая армия выдающихся финансовых аналитиков.

Увидев этот список, я был поражен его элегантностью и простотой. Свенсен использует всего шесть типов активов, и только через индекс-фонды. Я удивился тому, насколько велика в этом портфеле доля одной из корзин. Вы можете угадать какой? Давайте освежим в памяти все, что мы до сих пор узнали о распределении активов между корзиной с безопасными инвестициями и корзиной риска и роста.

Взгляните на таблицу и отметьте на ней, к какой корзине должна, по вашему мнению, относиться та или иная категория активов. Напомню, что в корзине с надежными вложениями должны быть инвестиции, которые дают умеренный доход при низкой степени риска, а в корзине риска и роста — активы с потенциально высокой доходностью, но повышенной степенью риска.

Давайте начнем с четырех верхних строчек. На первом месте находится широкий индекс акций отечественных компаний, например «Vanguard 500» или «Wilshire 5000 Total Market». Куда вы его поместили бы? Присутствует ли здесь риск? Конечно. Гарантирован ли доход? Безусловно, нет. Можно ли все потерять? Маловероятно, но индексы могут существенно проседать, и такое было уже не раз! В долгосрочной перспективе американские акции имеют хорошую репутацию. Сравните хотя бы характеристики с личной жилой недвижимостью. Акции на протяжении длительного срока дают неплохой доход, но в краткосрочном плане относятся к одним из самых волатильных активов. За последние 86 лет (по состоянию на 2013 год) потери в индексе S&P отмечались 24 раза. Так куда мы положим индекс-фонды, специализирующиеся на акциях? Правильно, в корзину риска и роста.

А что можно сказать об иностранных акциях? Дэвид Свенсен придает им большое значение, так как они хорошо диверсифицируют портфель. Если в Америке случится провал, то в Европе или Азии в это время может быть бум. Однако с Дэвидом соглашаются не все. Иностранная валюта не столь стабильна, как старый добрый доллар, поэтому при приобретении иностранных акций надо учитывать валютные риски. Основатель «Vanguard» Джек Богл, добивавшийся успеха на протяжении 64 лет, заявил, что акции американских компаний можно, в принципе, отнести к глобальным. «Тони, ведь на самом деле крупные американские корпорации нельзя назвать отечественными, — сказал он. — Возьми „McDonald’s“, IBM, „Microsoft“, „General Motors“. Они разбросаны по всему миру. Твой портфель и так окажется интернациональным». Куда мы поместим иностранные акции? Думаю, все согласятся, что в корзину риска и роста, не правда ли?

Развивающиеся рынки? Дэвид Свенсен охотно вкладывает деньги в волатильные акции таких развивающихся стран, как Бразилия, Вьетнам, ЮАР и Индонезия. Здесь можно получить весомые доходы, но есть шанс и все потерять. Корзина риска и роста? Безусловно!

Перейдем к инвестиционным трастам недвижимости. Дэвид сказал, что ему нравятся инвестиционные трасты недвижимости, во владении которых находятся крупные бизнес-центры, здания торгового назначения региональных сетей и промышленная недвижимость. Обычно они демонстрируют более высокую доходность, хотя этот показатель колеблется вместе со всем американским рынком коммерческой недвижимости. Какую корзину мы выберем? Вы угадали: корзину риска и роста.

Что вы скажете о двух последних пунктах перечня: долгосрочных казначейских облигациях и облигациях, защищенных от инфляции? Более низкая доходность взамен на высокую надежность? В точку! В какую корзину их определить? Вы уже и сами догадались: в корзину с безопасными активами.

Поздравляю! Вы распределили шесть основных категорий активов по корзинам, а ведь 99,9 процента случайных прохожих на улице не справились бы с этим заданием! Здорово, не правда ли? Но теперь попробуем копнуть поглубже, чтобы понять, почему Дэвид выбрал именно это сочетание активов, и определить, подходит ли оно вам.

Сначала заглянем в корзину с безопасными активами. Дэвид говорит, что отдает предпочтение облигациям Казначейства США, поскольку полностью доверяет гарантиям американского правительства. Но почему он выбрал именно такое сочетание облигаций: половина долгосрочных казначейских облигаций и половина долговых обязательств, защищенных от инфляции?

Я сказал Дэвиду:

— Вы всегда утверждаете, что для полной безопасности надо предпринимать защитные меры как против инфляции, так и против дефляции.

— Совершенно верно. У большинства людей возникает путаница с облигационными индекс-фондами. Казначейские облигации рассчитаны на дефляцию вроде той, что была в 2008 году. Если вы купите обычные казначейские долговые обязательства и начнет расти инфляция, то в конечном счете понесете потери. Но облигации, защищенные от инфляции, обеспечивают вам защиту в случае инфляции.

Я хочу обратить ваше внимание на то, что Дэвид Свенсен, как и другие выдающиеся инвесторы, не знает, что ждет нас впереди: инфляция или дефляция. Поэтому он готовится к обоим сценариям. Вы можете спросить: «Но почему 50 процентов в расчете на инфляцию и 50 процентов на дефляцию? Ведь в результате выходит ноль». Вы мыслите в верном направлении, но все не так просто. Дэвид использует корзину с безопасными активами как защиту на тот случай, если его инвестиции в недвижимость или акции понесут потери. Активы в данной корзине защищены от падения, но при этом могут принести и какую-то прибыль. Основной капитал остается в неприкосновенности, так что деньги не будут потеряны, а некоторый доход будет как при инфляции, так и при дефляции. Очень разумный подход.

Однако больше всего меня удивило то, что на корзину с безопасными активами приходится всего 30 процентов, а на корзину риска и роста — целых 70 процентов! Мне такая политика показалась слишком агрессивной, и я спросил у Дэвида, годится ли она для рядового инвестора.

— Хороший вопрос, Тони, — ответил он. — Основу портфеля составляют акции, так как они в перспективе растут быстрее других активов. Если проанализировать достаточно длинный отрезок времени — 10, 20, 50 или 100 лет, — можно увидеть, что акции превосходят все остальные активы по доходности.

Прочитали книгу? Предлагаем вам поделится своим впечатлением! Ваш отзыв будет полезен читателям, которые еще только собираются познакомиться с произведением.

Оставить комментарий

-

Вера Попова27 октябрь 01:40

Любовь у всех своя-разная,но всегда это слово ассоциируется с радостью,нежностью и счастьем!!! Всем добра!Автору СПАСИБО за добрую историю!

Любовь приходит в сентябре - Ника Крылатая

Вера Попова27 октябрь 01:40

Любовь у всех своя-разная,но всегда это слово ассоциируется с радостью,нежностью и счастьем!!! Всем добра!Автору СПАСИБО за добрую историю!

Любовь приходит в сентябре - Ника Крылатая

-

Вера Попова10 октябрь 15:04

Захватывает,понравилось, позитивно, рекомендую!Спасибо автору за хорошую историю!

Подарочек - Салма Кальк

Вера Попова10 октябрь 15:04

Захватывает,понравилось, позитивно, рекомендую!Спасибо автору за хорошую историю!

Подарочек - Салма Кальк

-

Лиза04 октябрь 09:48

Роман просто супер давайте продолжение пожалуйста прочитаю обязательно Плакала я только когда Полина искала собаку Димы барса ♥️ Пожалуйста умаляю давайте еще !))

По осколкам твоего сердца - Анна Джейн

Лиза04 октябрь 09:48

Роман просто супер давайте продолжение пожалуйста прочитаю обязательно Плакала я только когда Полина искала собаку Димы барса ♥️ Пожалуйста умаляю давайте еще !))

По осколкам твоего сердца - Анна Джейн

-

yokoo18 сентябрь 09:09

это прекрасный дарк роман!^^ очень нравится

#НенавистьЛюбовь. Книга вторая - Анна Джейн

yokoo18 сентябрь 09:09

это прекрасный дарк роман!^^ очень нравится

#НенавистьЛюбовь. Книга вторая - Анна Джейн