Читать книгу - "Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли - Йон Маркман"

Аннотация к книге "Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли - Йон Маркман", которую можно читать онлайн бесплатно без регистрации

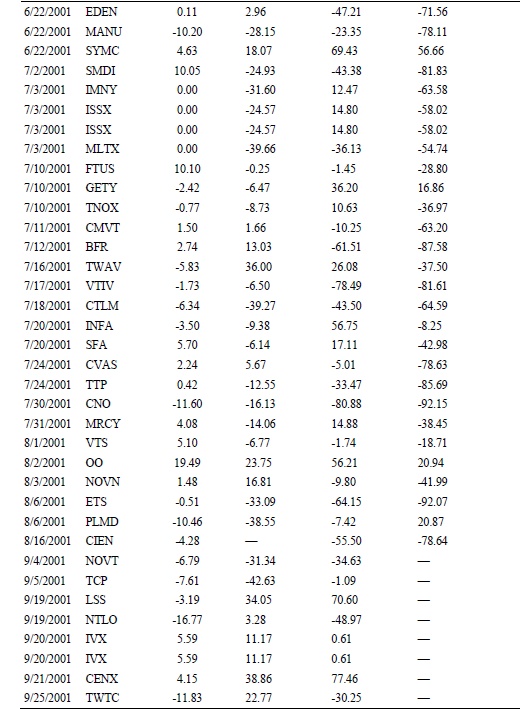

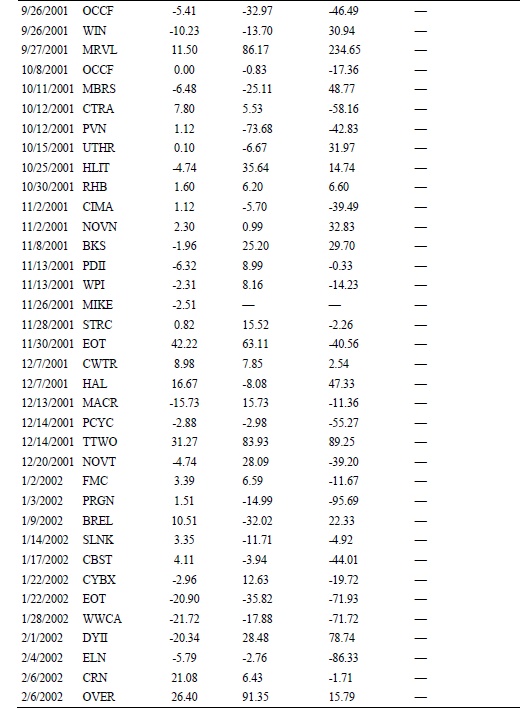

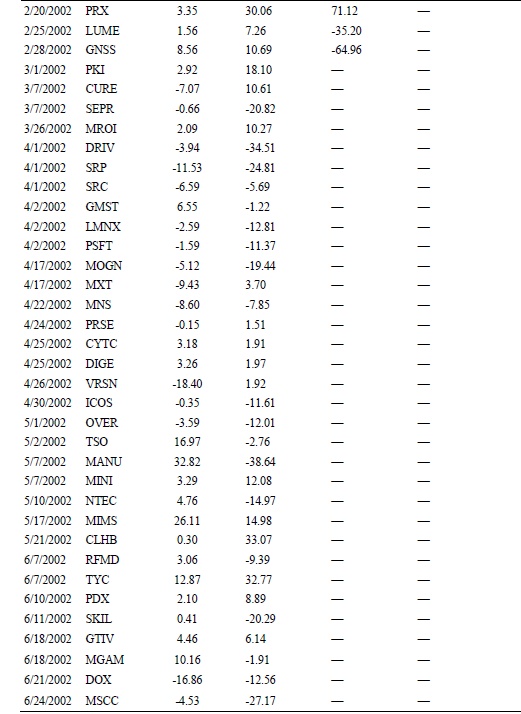

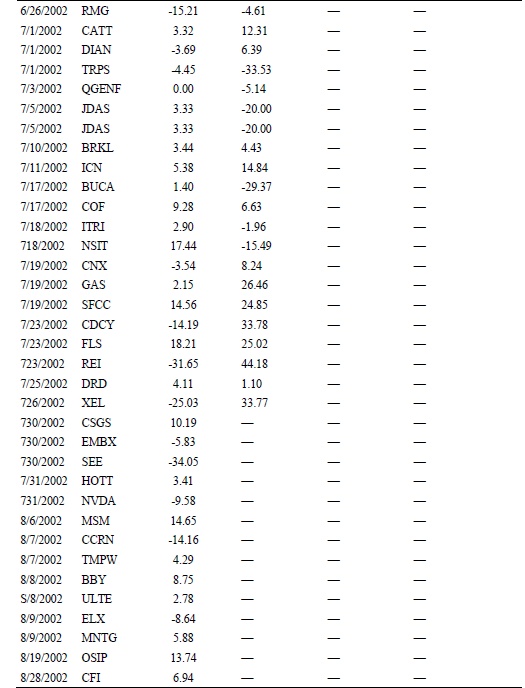

Данные предоставлены Logical Information Machines.

Йон Маркман

С середины 2000 до конца 2002 года мой электронный почтовый ящик находился в состоянии глубокой подавленности, будучи переполнен сожалениями и слезами – врачи, инженеры, учителя и специалисты по рекламе делились своими инвестиционными печалями в связи с покупкой акций высокотехнологических компаний на уровне пиковых ценовых значений 1999 2000 годов.

Эти признания казались мне исключительно любопытными свидетельствами просматривающейся связи между спекуляцией и эмоциональным настроем. Все эти люди были далеко не глупы; они дружили с логикой, были цепкими и стойкими, сумели многого добиться в жизни. Помимо этого, насколько мне известно, они тщательно разрабатывали свои долгосрочные сделки. Почему же они не сумели справиться с задачей инвестирования, которая по определению должна вознаграждать за рациональный подход?

Да, рынок платит дивиденды рациональности, но вопрос этот очень сложный и запутанный. Законы фондового рынка покоятся на прочном и широком фундаменте. Однако, к несчастью для его участников, они обладают способностью быстро и парадоксальным образом видоизменяться. Шустрые и сообразительные трейдеры, действующие в унисон с изменяющимися правилами поведения рынка, с легкостью снимают с него большие суммы денег. А те инвесторы, которые работают в соответствии с раз и навсегда установленными для себя правилами, деньги теряют.

Поиски нескольких наборов правил поведения рынка, привели меня к разработке алгоритма фильтра для отбора акций и методов автоматического формирования инвестиционного портфеля, описанных в колонке SuperModels, которую я веду на сайте MSN Money с 1997 года. Многие методики работали прекрасно, хотя мне и пришлось испытать некоторое разочарование из-за вечно изменяющихся циклов, делавших непригодными некогда столь успешно послужившие мне методы.

Осознав положенные мне пределы познания природы изменений рынка, в 2000 году я приступил к решению новой задачи – созданию команды отборных аналитиков, способных определиться с динамичным набором правил, которые были бы достаточно гибкими для постоянной адаптации к изменяющейся рыночной ситуации. Вместо совершенствования банальной взаимосвязи между ценой акции и доходами компаний мне хотелось выяснить возможности использования компьютерных мощностей для выявления скрытых закономерностей, таящихся за поверхностью рыночных движений. Я стремился к созданию системы оценки ценных бумаг нового типа, которая учитывала бы фактор волатильности.

В результате была разработана программа по отбору акций StockScouter[13] -рейтинговая система онлайнового поиска акций, начавшая свою работу в июне 2001 года на сайте MSN Money. Ее предназначение состоит в том, чтобы помогать инвесторам оперативно оценивать потенциал акций в шестимесячной перспективе – идеальный временной масштаб для свинг-трейдинга.

Мы тесно сотрудничали с Camelback Research Alliance, фирмой, базирующейся в Аризоне и специализирующейся на финансовом инжиниринге для институциональных инвесторов. Нам удалось идентифицировать статистически предсказуемые особенности поведения наиболее успешных американских ценных бумаг и разработать впоследствии системный подход к идентификации, оценке, покупке и продаже акций.

StockScouter, как и другие системы, за использование которых уолл-стритовские профессионалы платят сотни тысяч долларов ежегодно, базируется на использовании алгоритмов высшей математики и инновационного анализа исторических данных с целью прогнозирования краткосрочных и долгосрочных перспектив по всем американским компаниям, акции которых торгуются на трех крупнейших фондовых биржах. В августе 2002 года число таких компаний перевалило за пять с половиной тысяч.

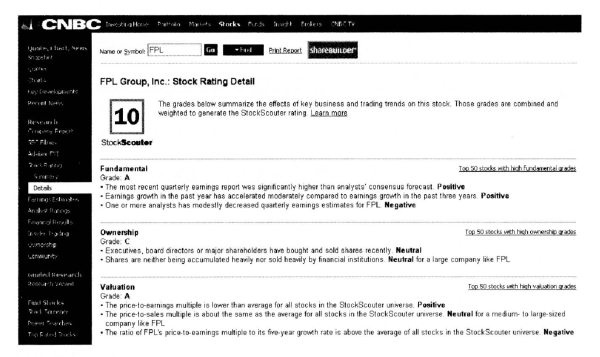

10 бальный рейтинг акций системой StockScouter далек от субъективности. Он составляется путем сравнения фундаментальных и технических характеристик отдельных компаний и их ценных бумаг, причем за основу берутся параметры, которые в прошлом доказали свою действенность в процессе прогнозирования ценового движения. Затем на основе статистических данных определяется ожидаемый уровень шестимесячной доходности по каждой акции, после чего полученные цифры сравниваются с ожидаемой волатильностью. Такое соотношение предполагаемой доходности к волатильности, иными словами к риску, лежит в основе окончательного рейтинга (см. рисунок 4-1).

Соотношение ожидаемого дохода к возможному риску – ключевое отличие StockScouter от иных систем оценки акций, в частности, публикуемых такими известными сервисами, как Value Line и Standard & Poor’s. Рейтинг акций, по которым в будущем ожидается значительная прибыль, понижается, если предполагаемый уровень волатильности этой самой прибыли остается высоким. Таким образом, ценовое движение идеальной акции, по мнению системы StockScouter, должно быть не просто проворным, но обязательно быть направленным в сторону ее увеличения.

Система StockScouter отнюдь не является совершенством, поскольку любая рейтинговая система, созданная с целью прогнозирования, не может быть таковой по определению. Но она подверглась тестированию в соответствии с академическим и профессиональным стандартами. При этом использовались исторические данные более, чем за десятилетие. Уже в первый год своей работы система StockScouter помогла огромному количеству инвесторов в принятии продуманных решений по формированию портфеля ценных бумаг, ознакомив их с методами обработки и оценки финансовой информации, применяемыми профессиональными портфельными менеджерами в процессе совершения среднесрочных сделок.

Рисунок 4-1. Рейтинг системы StockScouter на сайте MSN Money.

Оценке по 10-балльной шкале подвергаются около 5 500 акций. Акции, получившие 8-10 баллов, являются главными кандидатами на открытие свинговых длинных позиций. Акции, получившие 1-3 балла, следует продавать. В начале 2002 года производитель мотоциклов Harley-Davidson бьи оценен в 10 баллов, что означало прекрасное будущее акции, по крайней мере, в течение следующих 6 месяцев.

Прочитали книгу? Предлагаем вам поделится своим впечатлением! Ваш отзыв будет полезен читателям, которые еще только собираются познакомиться с произведением.

Оставить комментарий

-

Илья12 январь 15:30

Книга прекрасная особенно потому что Ее дали в полном виде а не в отрывке

Горький пепел - Ирина Котова

Илья12 январь 15:30

Книга прекрасная особенно потому что Ее дали в полном виде а не в отрывке

Горький пепел - Ирина Котова

-

Гость Алексей04 январь 19:45

По фрагменту нечего комментировать.

Бригадный генерал. Плацдарм для одиночки - Макс Глебов

Гость Алексей04 январь 19:45

По фрагменту нечего комментировать.

Бригадный генерал. Плацдарм для одиночки - Макс Глебов

-

Гость галина01 январь 18:22

Очень интересная книга. Читаю с удовольствием, не отрываясь. Спасибо! А где продолжение? Интересно же знать, а что дальше?

Чужой мир 3. Игры с хищниками - Альбер Торш

Гость галина01 январь 18:22

Очень интересная книга. Читаю с удовольствием, не отрываясь. Спасибо! А где продолжение? Интересно же знать, а что дальше?

Чужой мир 3. Игры с хищниками - Альбер Торш

-

Олена кам22 декабрь 06:54

Слушаю по порядку эту серию книг про Дашу Васильеву. Мне очень нравится. Но вот уже третий день захожу, нажимаю на треугольник и ничего не происходит. Не включается

Донцова Дарья - Дантисты тоже плачут

Олена кам22 декабрь 06:54

Слушаю по порядку эту серию книг про Дашу Васильеву. Мне очень нравится. Но вот уже третий день захожу, нажимаю на треугольник и ничего не происходит. Не включается

Донцова Дарья - Дантисты тоже плачут