Читать книгу - "Опционы. Разработка, оптимизация и тестирование торговых стратегий - Вадим Цудикман"

Аннотация к книге "Опционы. Разработка, оптимизация и тестирование торговых стратегий - Вадим Цудикман", которую можно читать онлайн бесплатно без регистрации

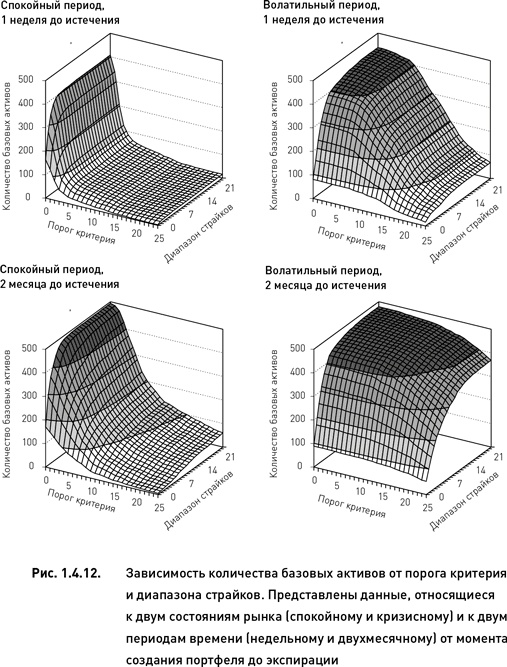

В спокойные периоды количество базовых активов в портфеле зависит только от порога критерия и времени, остающегося до истечения опционов. Ширина диапазона страйков, используемых при построении комбинаций, никак не влияет на диверсификацию портфеля, состоящего из ближайших опционов и лишь незначительно влияет в случае использования дальних опционов (рис. 1.4.12). Если для формирования портфеля используются опционы с ближайшей датой истечения, то при самых низких значениях порога критерия количество базовых активов может быть очень большим. Для величины порога 1 % это количество достигает 400 из 500 возможных (напоминаем, что в данном исследовании выбор ограничен списком акций, входящих в индекс S&P 500). Однако даже незначительное увеличение порога критерия приводит к резкому нелинейному снижению количества базовых активов. Для порога 3 % число базовых активов падает до 50, а для порога 8 % – уже не превышает 20. Качественно схожая картина наблюдается и в том случае, когда портфель формируется из дальних опционов. Однако в этом случае несколько больше базовых активов приходится на каждое сочетание (порог критерия × диапазон страйков). На это указывает менее вогнутая форма поверхности графика на рис. 1.4.12. Также следует отметить, что при использовании двухмесячных опционов в спокойный период, расширение диапазона страйков способствует (хотя и очень незначительно) увеличению числа базовых активов.

В периоды высокой волатильности наблюдается иная картина. При формировании портфеля из ближайших опционов порог критерия и диапазон страйков оказывают приблизительно одинаковое влияние на количество базовых активов. Диверсификация достигает своего максимума при более низких порогах критерия и более широких диапазонах страйков. (Об этом свидетельствует плоское плато на соответствующем графике рис. 1.4.12.) Увеличение порога критерия и сужение диапазона страйков приводят к резкому падению количества базовых активов. В том случае, когда комбинации создаются из долгосрочных опционов, влияние порога критерия на диверсификацию очень незначительно. Зато ширина диапазона страйков является в этом случае основным параметром, определяющим количество базовых активов. Сужение диапазона приводит к резкому снижению диверсификации (рис 1.4.12).

Данный показатель выражает одну из основополагающих характеристик портфеля. С одной стороны, соотношение длинных и коротких позиций влияет самым непосредственным образом как на риск, так и на потенциал прибыльности портфеля. (Напомним, что потенциал прибыльности коротких комбинаций ограничен, а их потенциальный убыток безграничен. Для коротких комбинаций, наоборот, свойственны ограниченные убытки и безграничная прибыль.) С другой стороны, диапазон допустимых значений этого показателя определяется не только его потенциальным влиянием на соотношение риск/доходность, но зависит еще и от многих внешних факторов. К последним относятся лимиты, устанавливаемые финансовыми организациями и регулирующими органами (что можно условно отнести к объективным ограничивающим факторам), а также лимиты, определяемые психологическим комфортом разработчика стратегии (субъективный ограничивающий фактор).

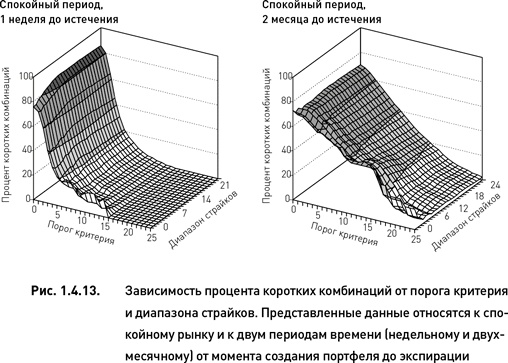

В период высокой волатильности все портфели состоят исключительно из коротких комбинаций (за редкими исключениями, когда менее 5 % портфеля приходится на длинные комбинации). По этой причине мы не показываем на рис. 1.4.13 графики, соответствующие кризисному периоду. В целом преобладание коротких комбинаций во время экстремальных рыночных движений является обычным явлением. Происходит это потому, что в период кризиса опционные премии (подразумеваемая волатильность) быстро растут, а историческая волатильность, оцениваемая на определенном историческом периоде, растет более медленными темпами. В результате короткие комбинации имеют более высокие показатели по большинству критериев. Однако даже в периоды высокой волатильности дельта-нейтральные портфели могут включать в себя определенное (пусть даже ограниченное) количество длинных комбинаций. (В конечном итоге примеры, рассматриваемые в данном разделе, ограничены всего двумя датами экспирации.)

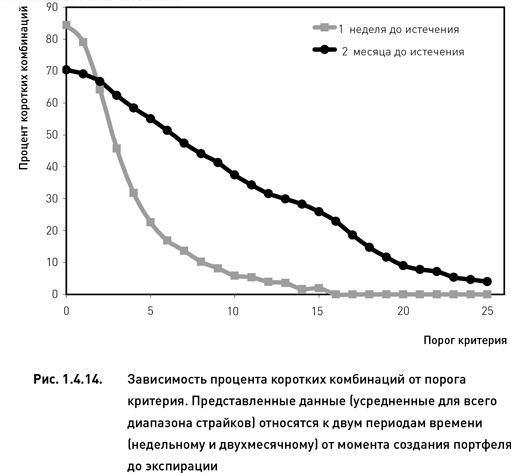

В период спокойного рынка процент коротких комбинаций от общего количества комбинаций в портфеле зависит только от величины порога критерия. Ширина диапазона страйков почти не оказывает влияния на интересующий нас показатель (рис. 1.4.13). Поэтому, для того чтобы лучше проследить указанную зависимость и сравнить между собой разные интервалы времени до истечения опционов, будет удобно представить поверхности, показанные на рис. 1.4.13, в виде линий. Это можно сделать путем усреднения данных, относящихся к разным диапазонам страйков. Поскольку данный параметр не влияет на соотношение длинных и коротких комбинаций, усреднение не приведет к потере информации.

Усредненные данные, представленные на рис. 1.4.14, указывают на то, что доля коротких комбинаций в составе портфеля достигает своего максимума при низких значениях порога критерия. В портфелях, состоящих из краткосрочных опционов эта доля выше (более 80 %), чем в портфелях, сформированных из опционов с более далекой датой экспирации (около 70 %). Увеличение порога критерия приводит к снижению доли коротких комбинаций. Причем, если портфель состоит из опционов с ближайшей датой экспирации, снижение происходит гораздо более высокими темпами (по экспоненте). Превышение порогом критерия величины 15 % приводит в этом случае к снижению доли коротких комбинаций до нуля. (Это означает, что если в портфель включаются только те комбинации, для которых значение критерия превышает 15 %, то происходит полное исчезновение коротких комбинаций из состава портфеля.) В том случае, когда портфель формируется из опционов с более далекой датой экспирации, снижение доли коротких комбинаций происходит постепенно (почти линейно). При значении порога критерия 15 % более четверти портфеля все еще составляют короткие комбинации.

Настоящее исследование показало, что соотношение различных типов опционных комбинаций (в данном случае – стрэддлов и стрэнглов) не зависит от величины порога критерия. С другой стороны, ширина диапазона страйков оказывает существенное влияние на этот показатель. Похожая (но противоположная) ситуация была рассмотрена в предыдущем разделе, где соотношение длинных и коротких комбинаций не зависело от диапазона страйков, а определялось только величиной порога критерия. По аналогии с предыдущим исследованием мы усредним данные, относящиеся к разным значениям порога критерия. Это позволит лучше проследить зависимость доли стрэддлов в составе портфеля от ширины диапазона страйков и сравнить данную зависимость между разными интервалами времени до истечения опционов и между разными состояниями рынка.

Прочитали книгу? Предлагаем вам поделится своим впечатлением! Ваш отзыв будет полезен читателям, которые еще только собираются познакомиться с произведением.

Оставить комментарий

-

Ольга18 февраль 13:35

Измена .не прощу часть первая закончилась ,простите а где же вторая часть хотелось бы узнать

Измена. Не прощу - Анастасия Леманн

Ольга18 февраль 13:35

Измена .не прощу часть первая закончилась ,простите а где же вторая часть хотелось бы узнать

Измена. Не прощу - Анастасия Леманн

-

Илья12 январь 15:30

Книга прекрасная особенно потому что Ее дали в полном виде а не в отрывке

Горький пепел - Ирина Котова

Илья12 январь 15:30

Книга прекрасная особенно потому что Ее дали в полном виде а не в отрывке

Горький пепел - Ирина Котова

-

Гость Алексей04 январь 19:45

По фрагменту нечего комментировать.

Бригадный генерал. Плацдарм для одиночки - Макс Глебов

Гость Алексей04 январь 19:45

По фрагменту нечего комментировать.

Бригадный генерал. Плацдарм для одиночки - Макс Глебов

-

Гость галина01 январь 18:22

Очень интересная книга. Читаю с удовольствием, не отрываясь. Спасибо! А где продолжение? Интересно же знать, а что дальше?

Чужой мир 3. Игры с хищниками - Альбер Торш

Гость галина01 январь 18:22

Очень интересная книга. Читаю с удовольствием, не отрываясь. Спасибо! А где продолжение? Интересно же знать, а что дальше?

Чужой мир 3. Игры с хищниками - Альбер Торш