Читать книгу - "Правила инвестирования Уоррена Баффетта - Джереми Миллер"

Аннотация к книге "Правила инвестирования Уоррена Баффетта - Джереми Миллер", которую можно читать онлайн бесплатно без регистрации

Наши предыдущие два экскурса в предания о финансовой мудрости показали, что вроде бы удачные инвестиции королевы Изабеллы (профинансировавшей экспедицию Колумба) и короля Франциска I (первого покупателя портрета Моны Лизы) на самом деле граничили с финансовым безумием. Сторонники этих горе-инвесторов представили в их защиту кучу нематериальной чепухи. Однако они не смогли ничего противопоставить нашим таблицам с расчетом сложных процентов.

Тем не менее одно возражение все же есть. Это обвинение в том, что раздел приобрел негативную окраску в результате рассмотрения лишь исторических примеров финансовой некомпетентности. Так вот, мы решили представить на этих страницах историю о финансовой проницательности, которая может служить эталоном гениальности во все времена.

Такая история есть. Это, конечно, эпопея о деловой хватке манхэттенских индейцев, которые продали свой остров известному транжире Петеру Минёйту в 1626 г. По моему разумению, они получили за него чистыми $24. Минёйту же достались земли площадью 22,3 квадратных мили, что составляет 621 688 320 квадратных футов. Опираясь на сопоставимые сделки, довольно трудно дать точную оценку, но если считать, что стоимость квадратного фута составляет приблизительно $20, то текущая стоимость острова равняется $12 433 766 400 ($12,5 млрд). Новичкам это, возможно, кажется хорошей сделкой. Однако индейцам нужно было получить доходность всего лишь 6,5 % (именно столько предложил бы им представитель этнического взаимного фонда), чтобы посмеяться над Минёйтом. При ставке 6,5 % $24 превратились бы в $42 105 772 800 ($42 млрд) за 338 лет, а если бы выжали еще половину процентного пункта и получили 7 %, то нынешняя стоимость их вложений составила бы $205 млрд.

Впрочем, хватит об этом.

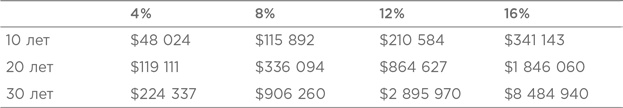

Некоторые из вас, возможно, строят свою инвестиционную политику, ориентируясь на более короткие периоды времени. Для вашего удобства мы приводим свою обычную таблицу доходов от капитализации процентов на сумму $100 000 при различных процентных ставках:

Эта таблица демонстрирует финансовые преимущества:

1. Долгой жизни (в словаре финансовых эстетов это называется «методом Мафусаила[5]»).

2. Высокой процентной ставки.

3. Сочетания того и другого (автор этих строк особенно рекомендует данный пункт).

Огромный выигрыш дает даже очень небольшое увеличение годовой ставки доходности. Это объясняет нашу позицию, при которой мы, несмотря на стремление как можно больше превзойти средние инвестиционные результаты, считаем реально важным каждый процентный пункт сверх средней доходности{28}.

Баффетт, как и любой другой, прекрасно понимает силу сложных процентов. В своих занимательных и наглядных историях он приводит ценные примеры того, какие издержки и выгоды приносят незначительные изменения процентных ставок и сроков программы накопления сложных процентов. Помимо мудрой мысли Грэма о том, что акции – это доли в компаниях, а рынок должен служить нам, а не информировать, у нас теперь есть еще одна мантра: «Инвестиционные решения должны приниматься исходя из наиболее вероятной кумулятивной доходности после налогообложения с минимальным риском»{29}. Каждый способен думать и инвестировать именно таким образом, и те, кому это удается, получают значительное конкурентное преимущество перед многими другими инвесторами, нацеленными на быстрый выигрыш.

Следующий большой вопрос теперь выглядит так: с учетом ваших интересов и способностей следует ли вам заниматься выбором акций и идти по пути Баффетта в этом деле или лучше просто ограничиться постепенным наращиванием своей доли в американских компаниях путем вложения в низкозатратный индекс? Отказ от активных действий в пользу индексирования очень привлекателен – при сравнительно небольших затратах времени и сил его результаты, накопленные за много лет, могут быть замечательными. Для большинства людей это наилучший вариант.

Стратегия индексирования: великий смысл пассивности

Dow, как инвестиционного конкурента, непросто переиграть, и подавляющее число инвестиционных фондов в стране не только не могут показать более высокий результат, им не удается даже сравняться с ним{30}.

Как отмечалось в предыдущей главе, Баффетт говорил партнерам, что он ожидает от рынка роста на 5–7 % в год в среднем на протяжении очень длительного периода (20–30 лет). При максимальных темпах роста в этом диапазоне рынок должен удваиваться примерно каждые 10 лет. Такой результат объясняется силой американского рынка и эффектом сложных процентов. Сегодня инвесторам для получения такого эффекта нужно просто вложить средства в рынок в целом через какой-нибудь индексный фонд с низкими затратами. Это одна из лучших существующих стратегий. Она предполагает «пассивный» подход. Его основное достоинство, помимо высоких результатов, заключается в том, что он дешев и легко реализуется без посторонней помощи. Вам точно не придется платить большую комиссию кому-то за совет купить рынок, а потом просто сидеть и полагаться на силу сложных процентов.

Джон Богл основал индексный фонд Vanguard 500 Index Fund в 1975 г. и создал первую ценную бумагу, включающую в себя кусочек каждой компании индекса S&P 500. Однако в эру товарищества Buffett Partnership Ltd. (BPL) индексных фондов еще не было. Если бы партнеры не доверили свои деньги Баффетту, они, скорее всего, вложили бы их в какой-нибудь траст или взаимный фонд. По этой причине Баффетт включал в каждое письмо в конце года таблицу сравнения результатов BPL с результатами рынка, а также с результатами небольшой группы ведущих инвестиционных компаний. Вот как он объяснял это партнерам:

«Я привожу здесь результаты инвестиционных компаний не потому, что мы подходим к инвестированию так же, как и они, и не потому, что наши инвестиции сходны с их инвестициями. Это делается по той причине, что такие фонды демонстрируют средние достижения профессионального, высокооплачиваемого инвестиционного менеджмента, в управлении которого находится очень значительный портфель ценных бумаг стоимостью $20 млрд. Такое управление, как мне представляется, является типичным для еще более крупных сумм. В качестве альтернативы участию в товариществе, осмелюсь предположить, многие партнеры выбрали бы аналогичное управление своими инвестициями»{31}.

Прочитали книгу? Предлагаем вам поделится своим впечатлением! Ваш отзыв будет полезен читателям, которые еще только собираются познакомиться с произведением.

Оставить комментарий

-

Ольга18 февраль 13:35

Измена .не прощу часть первая закончилась ,простите а где же вторая часть хотелось бы узнать

Измена. Не прощу - Анастасия Леманн

Ольга18 февраль 13:35

Измена .не прощу часть первая закончилась ,простите а где же вторая часть хотелось бы узнать

Измена. Не прощу - Анастасия Леманн

-

Илья12 январь 15:30

Книга прекрасная особенно потому что Ее дали в полном виде а не в отрывке

Горький пепел - Ирина Котова

Илья12 январь 15:30

Книга прекрасная особенно потому что Ее дали в полном виде а не в отрывке

Горький пепел - Ирина Котова

-

Гость Алексей04 январь 19:45

По фрагменту нечего комментировать.

Бригадный генерал. Плацдарм для одиночки - Макс Глебов

Гость Алексей04 январь 19:45

По фрагменту нечего комментировать.

Бригадный генерал. Плацдарм для одиночки - Макс Глебов

-

Гость галина01 январь 18:22

Очень интересная книга. Читаю с удовольствием, не отрываясь. Спасибо! А где продолжение? Интересно же знать, а что дальше?

Чужой мир 3. Игры с хищниками - Альбер Торш

Гость галина01 январь 18:22

Очень интересная книга. Читаю с удовольствием, не отрываясь. Спасибо! А где продолжение? Интересно же знать, а что дальше?

Чужой мир 3. Игры с хищниками - Альбер Торш